נושא מיסוי המקרקעין ומס השבח הנו בין הדברים המרכזיים בתחום שמאות המקרקעין. שמאי מיסוי מקרקעין נדרש לשליטה מוחלטת במגוון סוגי המס.

המסים הנפוצים הנוגעים למקרקעין הם: מס שבח, היטל השבחה, מיסוי רמ"י ומס רכישה.

מס השבח הינו מס מורכב. גם היום מתנהלים דיונים בבתי המשפט לעניין פירוש סעיפי החוק של מס השבח.

שמאי מס שבח מקרקעין יכול לעזור לך רבות לחסוך מאות אלפי שקלים אותם ידרשו רשויות המס.

כאמור, נושא מס השבח הינו מורכב ומתפרש על סעיפים חוק רבים.

במאמר זה נדבר על פטור ממס שבח מקרקעין אשר ניתן לקבל על פי סעיף 49ז לחוק מיסוי מקרקעין.

יש לציין כי בכל הקשור לתחשיב מס מורכב, אנו ממליצים כי על השמאי לפעול יחד עם עורך הדין המלווה את העסקה.

סעיף 49ז בחוק מיסוי מקרקעין, מטרתו מתן הטבה במכירת נכס מקרקעין למגורים אשר מחיר המכירה הושפע מזכויות בנייה נוספות.

לדוגמה: נמכר בית בגודל של 60 מ"ר על מגרש של 300 מ"ר שעליו ניתן להקים בית דו קומתי עם מרתף בגודל כולל של 350 מ"ר.

Table of contents [Close]

- מה צריך לדעת שמאי מקרקעין מומחה במיסוי מקרקעין על שימוש בסעיף 49ז לחוק:

- דוגמא למקרה בו אנו מצליחים "להעמיס" את כל שווי זכויות הבנייה על שווי הדירה ולא לשלם שקל אחד מס בגין זכויות בנייה:

- דוגמא למקרה בו אנו מצליחים "להעמיס" חלק משווי זכויות הבנייה על שווי הבית ולשלם מס שבח נמוך מאוד:

- דוגמא נוספת למקרה בו אנו מצליחים "להעמיס" את כל שווי זכויות הבנייה על שווי הדירה ולא לשלם שקל אחד מס בגין זכויות בנייה:

- דוגמה לחישוב מס שבח ליניארי על ידי שמאי מקרקעין:

- מה צריך לדעת שמאי מיסוי מקרקעין על היטל השבחה:

מה צריך לדעת שמאי מקרקעין מומחה במיסוי מקרקעין על שימוש בסעיף 49ז לחוק:

הסעיף מאפשר לפצל את שווי הבית הבנוי הקיים משווי זכויות הבנייה אשר השפיעו על מחיר המכירה.

הסעיף קובע גבולות שווי עליהם ניתן להעמיס את שווי זכויות הבנייה אשר השפיעו על מחיר המכירה.

הגבול העליון: 2,428,100 ₪. הגבול התחתון: 607,000 ₪.

שמאי מיסוי מקרקעין / שמאי מס שבח צריך להנחות את הלקוח כי בתנאים מסוימים, על מרכיב השווי המתייחס לדירה, ניתן לקבל הטבות מיסוי מס שבח כמו החישוב הליניארי המוטב ועוד.

על רכיב זכויות הבנייה יחול מס שבח רגיל כמו בנכסים עסקיים.

סעיף 49ז מטיב אתנו על ידי העמסת שווי זכויות הבנייה על שווי הנכס (המחויב בשיעורי מס קטנים יותר) ומתיר לנו את תקרת השווי המרבית הבאה:

או כפל שווי הדירה או גבול השווי העליון, דהיינו 2,482,000 ₪.

כאמור, סעיף 49ז מאפשר לנו לקחת חלק מזכויות הבנייה ולהעמיס אותן על שווי הבית.

ייתכן והבית הוא ביתכם היחיד או אתם זכאים לחישוב הליניארי המוטב, ולפיכך, על מרכיב זכויות הבנייה שהעמסתם על שווי הבית ייתכן ואף לא תשלמו מס כלל.

על יתרת זכויות הבנייה החורגות מגבולות הפטור המקסימליים, דהיינו 2,428,000 ₪ תשלמו מס שבח רגיל.

מה צריך לדעת שמאי מיסוי מקרקעין על חישוב מס שבח על פי סעיף 49ז?

חישוב מרכיב זכויות הבנייה נעשה באופן יחסי. חלק משווי זכויות הבנייה אנו יכולים להעמיס על מחיר רכישת הבית.

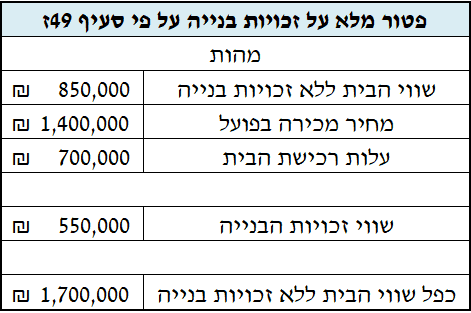

דוגמא למקרה בו אנו מצליחים "להעמיס" את כל שווי זכויות הבנייה על שווי הדירה ולא לשלם שקל אחד מס בגין זכויות בנייה:

- הטבלה מבוססת על תקרת פטור קודמת.

על פי דוגמה זו אנו רואים כי כפל שווי הבית הנו 1,700,000 ₪. גבוה ממחיר מכירת הדירה שעומד על 1,400,000 ₪.

בדוגמה זו, הצלחנו להעמיס את שווי זכויות הבנייה על שווי הדירה.

במקרה זה, יחול מיסוי השבח על המוכר אילו מכר דירה בלבד ללא זכויות בנייה כלל.

ייתכן כי המוכר לא ישלם מס שבח אם זו דירתו היחידה ו/או ישלם מס ליניארי מוטב.

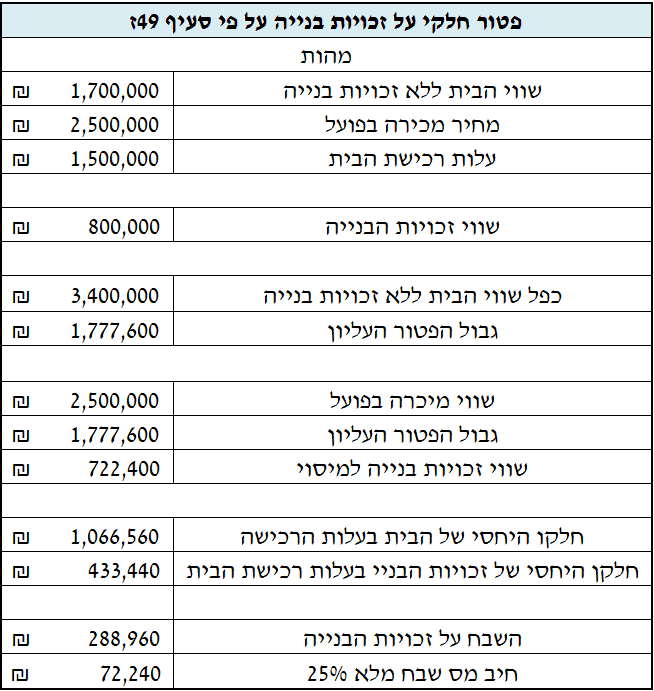

דוגמא למקרה בו אנו מצליחים "להעמיס" חלק משווי זכויות הבנייה על שווי הבית ולשלם מס שבח נמוך מאוד:

- הטבלה מבוססת על תקרת פטור קודמת.

בדוגמא זו, מחיר המכירה היה גבוה מתקרת הפטור.

לפיכך, העמסנו חלק מזכויות הבנייה בצורה יחסית על מחיר הרכישה וכבר בשלב זה הפחתנו כ – 50% מגובה מס שבח.

זכויות בנייה אלה אינן מהוות חלק מהבית אשר נהנה מהטבה סוציאלית שמקנה חוק מס שבח ולפיכך, יחויבו במיסוי שבח מלא, דהיינו 25%.

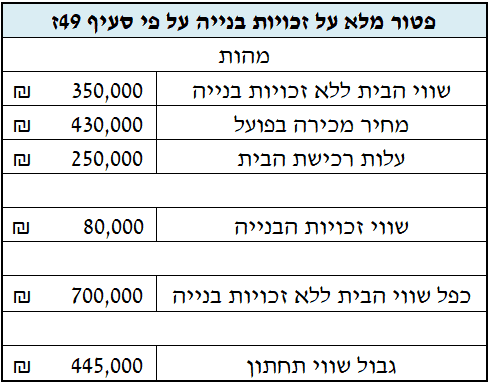

דוגמא נוספת למקרה בו אנו מצליחים "להעמיס" את כל שווי זכויות הבנייה על שווי הדירה ולא לשלם שקל אחד מס בגין זכויות בנייה:

- הטבלה מבוססת על תקרת פטור קודמת.

במקרה זה, גבול השווי התחתון גבוה ממחיר המכירה ולפיכך מקנה לנו פטור מתשלום מס שבח בגין זכויות בנייה.

ייתכן כי המוכר לא ישלם מס שבח אם זו דירתו היחידה ו/או ישלם מס ליניארי מוטב.

זכויות הבנייה כאמור מועמסות ואינן חייבות במס.

דוגמה לחישוב מס שבח ליניארי על ידי שמאי מקרקעין:

בחלק זה נראה דוגמה לחישוב מס שבח ליניארי על פי תיקון 76 לחוק מיסוי מקרקעין.

נניח שבשנת 1990 רכשנו דירה תמורת 1,000,000 ש"ח. הדירה היא דירה נוספת של המוכר וחל עליו מס שבח.

כיום, בשנת 2024, המוכר מכר את דירתו תמורת 4,000,000 ש"ח.

מה מס השבח שישלם המוכר?

על פי תיקון 76 לחוק מיסוי מקרקעין, כל השבח עד שנת 2014 פטור.

שמאי מיסוי מקרקעין יחלק את השנים בין 2014 עד לשנת 2024 ויחלק אותם בכל שנות החזקה בנכס. זה כל החישוב.

בין השנים 2014 לשנת 2024 עברו 10 שנים, שנות החזקה בנכס הם בין השנים 1990 לבין 2024, 34 שנים היחס הוא: 10/34 = 0.3 * 25% (מס שבח במגורים) = 7.3% מס שבח לתשלום.

אם השבח הוא 3,000,000 ש"ח (ההפרש בין הקניה למכירה) * 7.3% = 220,600 ש"ח מס שבח.

מה צריך לדעת שמאי מיסוי מקרקעין על היטל השבחה:

על פי הדוגמאות שניתנו קודם, נראה כי שמאי מיסוי מקרקעין יכול לסייע לעורך דין הלקוח להקטין את מס השבח.

יחד עם זאת, בביצוע עסקה בנכס עם זכויות בנייה קיימת חשיפה להיטל השבחה. היטל השבחה זה מס שמשלמים על זכויות בניה שאושרו בנכס או כל שיפור תכנוני שמאשרת הוועדה המקומית.

מבלי לקחת בחשבון פסיקה במצבים ספציפיים, מס היטל ההשבחה עומד על 50% משווי זכויות הבנייה מיום אישור התכנית, בהצמדה.

ההצמדה היא למדד תשומות הבנייה או מדד המחירים לצרכן – לפי הנמוך.

לדוגמה, אם בשנת 2010 רכשנו בית מגורים דו משפחתי ובשנת 2012 אושרה תכנית המתירה תוספת של 50 מ"ר בקומת הקרקע. אם לא ננצל את הבנייה ולא נשלם היטל השבחה תוך כדי הוצאת היתר הבנייה, נשלם את היטל ההשבחה במכירת הבית.

שמאי מיסוי מקרקעין יכול לחשב את מס היטל ההשבחה הצפוי בצורה הבאה:

נניח ששווי מ"ר בנוי במועד אישור התכנית (2012) הוא 20,000 ש"ח למ"ר. שמאי מיסוי מקרקעין ימצא את שווי הקרקע על ידי שיטת החילוץ ויחלץ את המע"מ, הרווח הייזמי ואת עלויות הבנייה.

בהנחה והרווח הייזמי הוא 10% ועלויות הבנייה הן 8,000 ש"ח למ"ר יתקבל שווי מ"ר "קרקע" של 14,600 ש"ח.

שווים של 50 מ"ר נכון ליום אישור התכנית הוא 730,000 ש"ח. את שווי הזכויות שמאי מיסוי מקרקעין יכפיל בשיעור המס (50%) ובהצמדה ( נניח 10%) ויקבל את המס לתשלום.

המס לתשלום יעמוד על 400,000 ש"ח.

שמאי מיסוי מקרקעין יכול להגיש שמאות נגדית להקטנת היטל ההשבחה ולטעות טענות שונות לשמאות העירייה.

בדוגמה זו, השמאי יכול לטעון שהחמישים מ"ר הנוספים בקומת הקרקע גורעים 50 מ"ר חצר ולכן התרומה הכלכלית קטנה יותר.

רק טענה זו יכולה לחסוך כ – 15% מהמס לשלום.

לנוחיותכם, קישור לאתר רשות המסים.

במשרדנו, א.פז שמאות מקרקעין, שמאי מקרקעין עם ניסיון של עשרות שנים הבקיאים במגוון תחומי שמאות המקרקעין.

למשרדנו, הכרות רבה עם תחומי מיסוי המקרקעין. ידוע, כי בעסקת מקרקעין רב הנסתר על הגלוי, ולכן, אנו נשמח לתת לכם ייעוץ חינם בכל סוגיה.

טלפון: 2698*

אתר: https://shamay-mekarkein.com/

המידע הינו כללי בלבד ואינו משפטי ועלול להשתנות. בביצוע פעולה במקרקעין יש להתייעץ עם גורם מוסמך. ט.ל.ח. בכפוף לתקנון.

- מה צריך לדעת לפני שבוחרים שמאי דירות בחיפה? - 05/05/2024

- מה צריך לדעת לפני שבוחרים שמאי מקרקעין בקריות? - 03/05/2024

- מה צריך לדעת לפני שבוחרים שמאי מקרקעין בצפון? - 03/05/2024