בוחרים שמאי מקרקעין ירושה לצורך חלוקת דירה, בית פרטי או נכס מסחרי עם יתר בני המשפחה?

מורישים רבים מתירים אחריהם נכסי מקרקעין אשר עתידים להתחלק בין בני המשפחה היורשים.

במאמר זה נדבר על איך ניתן לחלק את הנכסים שהורשו בצורה מדויקת התואמת את הצוואה או את רצונו של המוריש.

לדוגמה: מוריש הוריש שלושה נכסים: דירה משרד ובית פרטי.

לכל נכס קיימים נתונים ייחודיים הן לעניין השווי והן לעניין החבות במס.

על פי חוק מיסוי מקרקעין, העברת נכסים במסגרת ירושה אינה נחשבת לעסקה ואין חבות במיסוי מקרקעין.

יחד עם זאת, המסים לא מתבטלים, הם רק נדחים. כאשר היורש ירצה למכור את הנכס שירש רשויות המס יחייבו את היורש בכל המסים שלא שולמו במועד העברת הזכויות במסגרת הירושה.

אם ירשתם נכסי מגורים ונכסים מסחריים, יש לבדוק על ידי שמאי מקרקעין ירושה מה הוא הנטו שנשאר אחרי תשלומי המס השונים.

במאמר זה נדבר על המסים שחלים על כל נכס ששמאי ירושה צריך לחשב. חישוב המסים הצפויים על ידי שמאי מקרקעין ירושה יעזור ליורשים להבין מה שווי הנטו של כל נכס בכדי לבצע חלוקה נכונה.

Table of contents [Close]

איך שמאי מקרקעין ירושה מחשב מס שבח בחלוקת ירושה או עזבון:

במכירת נכס מקרקעין חלים כמה סוגי מסים מרכזיים. מס שבח, היטל השבחה ותשלומים לרשות מקרקעי ישראל אם הנכס בחכירה. בביצוע שמאות לצורך חלוקת סל נכסי ירושה מומלץ לבקש משמאי ירושה לבדוק את כל המסים העלולים לחול על כל נכס מקרקעין בנפרד.

מס שבח מתייחס אך ורק לעליית שווי המקרקעין. המס מחושב על הפער בין מחיר הרכישה הממודד לבין מחיר המכירה בפועל.

על פי חוק מיסוי מקרקעין קיימים הבדלים בגובה המס בין נכסים למגורים לבין נכסים בייעוד עסקי.

על פי החוק, מס השבח מטיב עם נכסים למגורים בניגוד לנכסים עסקיים. במכירת דירה או בית פרטי קיימות הטבות שונות במס שבח כמו פטור במכירת דירה יחידה או חישוב ליניארי.

שמאי מקרקעין ירושה צריך לבדוק את מס השבח על פי הזכאות של המוריש שכבר נפטר. לדוגמה, אם למוריש הייתה רק דירה אחת אז המוריש זכאי לפטור ממס שבח על פי סעיף 49ב' לחוק מיסוי מקרקעין.

אם למוריש הייתה יותר מדירה אחת אז על הדירה הנוספת יחול חיוב מס שבח ליניארי.

מה זה מס שבח ליניארי מוטב:

על פי תיקון 76 לחוק מיסוי מקרקעין החישוב הליניארי המוטב חל על השבח שנצבר משנת 2014 ועד מועד המכירה.

לדוגמה, בשנת 2000 רכש המוריש דירה תמורת 800,000 ש"ח. בשנת 2024 מכרתם את הדירה תמורת 2,000,000 ש"ח.

סך כל שנות החזה בנכס 24 שנים. משנת 2014 עד שנת 2024 עברו 10 שנים שבגינם בלבד יש לשלם את מס השבח.

10/24 = 42% מקדם המס הליניארי * 25% שיעור מס השבח = 10.5%. על פי החישוב הליניארי, בגין השבח העומד על 1,200,000 ש"ח יחול תשלום של 10.5% בלבד.

לפיכך, ישלם המוכר 126,000 ש"ח מס שבח על פי החישוב הליניארי במקום 300,000 ש"ח על פי החישוב הרגיל.

במקרים רבים, בבתים פרטיים קיימות זכויות בנייה נוספות. אם התמורה מושפעת מזכויות בנייה נוספות, רשויות המס יכולות להפריד בין הרכיב "הסוציאלי" של הבית ובין רכיב זכויות הבנייה. על פי סעיף 49ז' לחוק מיסוי מקרקעין.

בנכסים מסחריים כמו חנויות ומשרדים, תשלום מס השבח בדרך כלל גבוה מאוד ויכול להגיע גם עד ל – 35% מהשבח.

אם במסגרת סל הירושה קיימים נכסים מסחריים ונכסי מגורים, יש לבחון בעזרת שמאי מקרקעין ירושה את מס השבח הצפוי.

איך שמאי מקרקעין ירושה מחשב היטל השבחה בחלוקת ירושה או עזבון:

במקרים רבים, בבתים פרטיים קיימות זכויות בנייה נוספות. מלבד מס השבח, ייתכן ויקום חיוב בהיטל השבחה. ביום שבו תרצו למכור את הבית שירשתם הוועדה המקומית תציג בפניכם דרישת תשלום עבור היטל ההשבחה שחל על זכויות הבנייה שטרם נוצלו. לכתבה על זכויות בנייה.

היטל השבחה משלמים בגין שווי זכויות הבנייה שאושרו בתכניות בניין עיר על פי השווי למטר קרקע הממודד ביום אישור התכנית (המס חל משנת 1975).

המס אינו מתייחס לשווי הרכישה והמכירה של המקרקעין. גובה המס הינו 50% משווי זכויות הבנייה.

נניח שירשתם בית פרטי ולבית שי זכויות בנייה של 100 מ"ר לקומה נוספת שטרם נוצלו. בגין זכויות בנייה אלה ייתכן ותשלמו מס היטל השבחה.

דוגמה לחישוב היטל השבחה בבית פרטי בביצוע הערכת שווי לצורך חלוקת ירושה:

ירשתם בית פרטי וויתק ששטחו הבנוי על פי היתר בניה הוא 160 מ"ר.

המוריש קנה את הבית בשנת 1970.

על החלקה קיימות התכניות הבאות:

בשנת 1972 אושרה תכנית מספר 1 המתירה בניה בהיקף של 200 מ"ר. שווי מ"ר מבונה בשנת 1972 עמד על 2,000 ש"ח.

בשנת 1978 אושרה תכנית מספר 2 המתירה בניה בהיקף של 220 מ"ר. שווי מ"ר מבונה בשנת 1978 עמד על 3,000 ש"ח.

תכנית מספר 3 אושרה בשנת 1990 המתירה בניה בהיקף של 250 מ"ר. שווי מ"ר מבונה בשנת 1990 עמד על 6,000 ש"ח.

בשנת 2010 אושרה תכנית מספר 4 המתירה בניה בהיקף של 300 מ"ר. שווי מ"ר מבונה בשנת 2010 עמד על 12,000 ש"ח.

מה היטל ההשבחה שיחול על הנכס לצורך חלוקת ירושה נכונה?

תכנית מספר 1 אושרה לפני שנת 1975, לפני שהיה את מס היטל ההשבחה. לפיכך, לא יחול חיוב בגין תכנית זו.

תכנית מספר 2 אושרה לפני שהמוריש רכש את הבית ואת היטל ההשבחה שילם המוכר. לפיכך, לא יחול חיוב בגין תכנית זו.

תכניות 3 ו – 4 אושרו לאחר שהמוריש רכש את הבית ועל תכניות אתה יחול חיוב בהיטל השבחה.

חישוב היטל השבחה בגין תכנית מספר 3:

תכנית מספר 3 מוסיפה 30 מ"ר לבינוי בקומת הקרקע. יש להכפיל את השווי למ"ר מבונה בכמות המ"ר מולתת משקל לאבדן הגינה.

30 מ"ר * 6,000 ש"ח למ"ר * 85% (מפחיתים כי מאבדים חלק מהגינה) = 153,000 ש"ח * 50% (מס היטל השבחה) = 76,500 ש"ח.

חישוב היטל השבחה בגין תכנית מספר 4:

תכנית מספר 4 מוסיפה 50 מ"ר לבינוי בקומת הגג. יש להכפיל את השווי למ"ר מבונה בכמות המ"ר מולתת משקל לעלויות ההתאמה (בניה חדשה על בניה קיימת).

50 מ"ר * 12,000 ש"ח למ"ר * 80% (מפחיתים כי יש עלויות התאמה) = 480,000 ש"ח * 50% (מס היטל השבחה) = 240,000 ש"ח.

סך הכל ישלם היורש (כשימכור את הבית שירש) 316,500 ש"ח מס היטל השבחה.

איזה מס לרשות מקרקעי ישראל שמאי מקרקעין נדרש לבדוק בחלוקת ירושה?

בקרקע שאותה החכיר המוריש מרשות מקרקעי ישראל, חל מס נוסף בגין העברת או רכישת הזכויות בקרקע.

במידה וגודל המגרש עולה על 280 מטר, ייתכן ותדרשו לשלם דמי הסכמה, היוון או דמי רכישה לרשות מקרקעי ישראל לצורך העברת הזכויות כאשר תרצו למכור את הבית שירשתם.

שמאי מקרקעין הבקיא בנהלי רשות מקרקעי ישראל ידע לחשב את המס הצפוי ואף לייעץ לכם על הדרך הכדאית ביותר לביצוע העסקה.

קיימות כמה שיטות לבצע העברת זכויות. שמאי מקרקעין מקצועי ידע לאמוד את החיוב הצפוי ובכך לסייע לחלוקת הירושה.

דוגמה לתשלומים שעל היורש לשלם אם המוריש החכיר את הקרקע ממנהל מקרקעי ישראל:

ירשתם מגרש בשטח של 300 מ"ר. על המגרש בנוי בית בשטח של 100 מ"ר והבינוי תואם את הסכם החכירה.

על פי תכנון העירייה, על המגרש מותר לבנות 250 מ"ר.

במכירת הבית על ידי היורש, המנהל יבקש לשלם דמי הסכמה. לחילופין, ניתן להוון את זכויות הבנייה ולא לשלם דמי הסכמה.

דוגמה לחישוב דמי היוון (רכישת יתרת זכויות הבנייה):

למרות שחוזה החכירה הואמ לקיבולת בניה של 100 מ"ר, המנהל יתחיל לחשב את המ"ר לחיות החל מ – 160 מ"ר.

לפיכך, על היורש לשלם למנהל עבור 90 מ"ר. תשלום המס הינו 31% משווי זכויות הבנייה.

אם שווי קרקע למ"ר הוא 10,000 ש"ח, ישלם היורש 279,000 ש"ח למנהל (רמ"י) וגם ישלם היטל השבחה לוועדה המקומית לתכנון ובנייה.

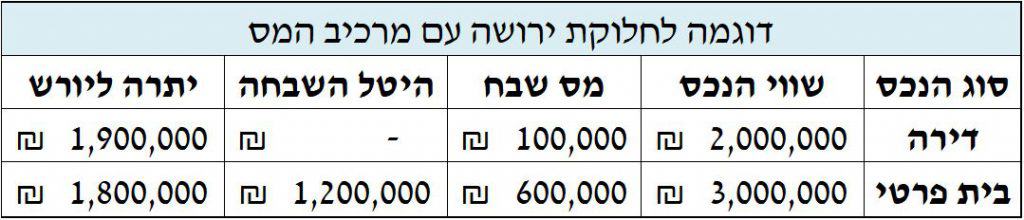

בשורה התחתונה, איך המס משפיע על התמורה והחלוקה שאתם עתידים לבצע ביניכם?

*מס השבח מתקזז עם היטל ההשבחה.

בדוגמה זו, אנו רואים ששווי הבית הפרטי גבוה יותר, יחד עם זאת, לאחר תשלומי המסים, הבית הפרטי משאיר סכום נמוך יותר מהדירה.

ירשתם נכסי מקרקעין? מחובתכם לפנות לשמאי מקרקעין ירושה מקצועי הבקיא בכל תחומי המס, כגון: היטל השבחה, מס שבח, מיסוי רשות מקרקעי ישראל ועוד.

יורשים רבים לא מבצעים את החישוב הנדרש, ואף שמאי מקרקעין שונים אינם מאירים את עיניהם של היורשים לעניין המיסוי הצפוי.

ביום שהיורש יבקש לבצע עסקה במקרקעין, יגלה כי הנכס אותו קיבל במסגרת חלוקת הירושה משאיר לו הרבה פחות ממה שציפה.

מקרים מצערים אלה, גורמים לעוגמת נפש רבה ואף בחלק מהמקרים מעוררים וויכוחים בין היורשים.

קישור לאתר משרד המשפטים להגשת בקשה להורשה.

במשרדנו, א.פז שמאות מקרקעין, שמאי מקרקעין עם ניסיון של עשרות שנים הבקיאים במגוון תחומי שמאות המקרקעין.

למשרדנו, הכרות רבה עם תחומי מיסוי המקרקעין. ידוע, כי בעסקת מקרקעין רב הנסתר על הגלוי, ולכן, אנו נשמח לתת לכם ייעוץ חינם בכל סוגיה.

טלפון: 2698*

אתר: https://shamay-mekarkein.com/

המידע הינו כללי בלבד ואינו משפטי ועלול להשתנות. בביצוע פעולה במקרקעין יש להתייעץ עם גורם מוסמך. ט.ל.ח. בכפוף לתקנון.

- מה ההבדל בין שמאי מקרקעין לבין שמאי רכוש - 08/07/2025

- הערכת שווי חניה: מדריך מקצועי לבעלי נכסים - 23/06/2025

- מחיר הערכת שווי דירה או בית פרטי על ידי שמאי מקרקעין - 20/06/2025